碳化硅的优势在哪里?( 二 )

最后 , 由于碳化硅硬度高 , 不仅切割耗时长 , 而且良率低 。一般来说 , 硅片的切割只需几小时 , 而碳化硅片则要上百小时 。

技术降成本是一场持久战 , 这就注定了碳化硅的渗透是一个渐进式的过程 , 但随着衬底尺寸的抬升 , 规模效应给成本下降带来了极大改观 。

碳化硅的衬底尺寸主要包括2英寸(50mm)、3英寸(75mm)、4英寸(100mm)、6英寸(150mm)、8英寸(200mm)等规格 。尺寸越大 , 单位衬底可制造的芯片数量越多 , 边缘的浪费也越小 , 均摊到单位芯片的成本就越低 。

晶圆从6英寸提升到8英寸 , 芯片数量将从488增至845个 , 边缘浪费则由14%减至7% 。

碳化硅主要分为半绝缘型和导电型 , 目前半绝缘型产品的主流衬底规格为4英寸 , 正在向6英寸迈进 , 导电型产品的主流衬底规格为6英寸 , 正在寻求向8英寸演进 。

伴随技术的不断成熟和进步 , 碳化硅基的产品价格在过去多年已经实现了大幅下降 。

上文提到650V的SiCMOSFET与SiIGBT的价格比大约是4:1 , 而在2018年 , 这一数字高达10:1 。

业内给出的预估是 , 未来碳化硅器件的成本大约以每年10%左右的价格下降 , 这一过程势必会伴随更多消费场景的解锁 。根据Yole的预测数据 , 到2025年 , 碳化硅器件将增长至25.62亿美元 , 年复合增长率达30% 。

3夹缝里求生

一步慢 , 步步跟不上 。

第三代半导体产业 , 美、日、欧抢跑 , 中国依然处在落后的位置 。

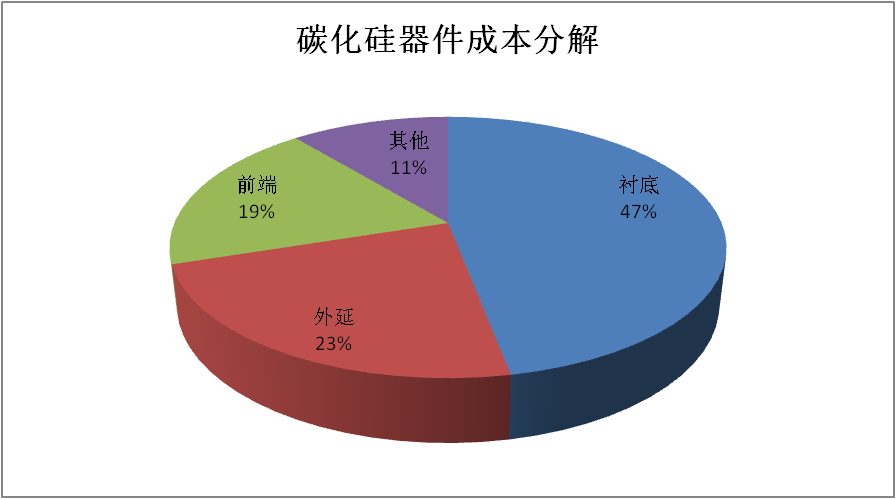

与硅基功率半导体类似 , 碳化硅产业链也包含衬底、外延、器件及模块和应用等环节 , 区别在于各环节价值量倒挂 。

硅基半导体产业中晶圆成本是大头(约占50%) , 而碳化硅的附加值集中在上游衬底(成本占比约47%) 。所以 , 碳化硅产业链的实控权其实掌握在衬底供应商手中 。

文章图片

文章图片

▲数据来源:公开资料整理

全球范围 , Wolfspeed在衬底环节是绝对的霸主 , 市占率高达62% , II-VI位列其次 , 但只分了14%的蛋糕 。根据Wolfspeed的规划 , 公司将在2024年前将产能扩充30倍 , 所以衬底环节一家独大的局面恐怕还要持续下去 。

本土头部参与者主要是山东天岳和天科合达 。

天科合达是国内第一个起跑的企业 , 建立了国内第一条碳化硅晶片中试生产线 , 并且率先研制出6英寸碳化硅晶片 。但仅就目前的实力来说 , 山东天岳更胜一筹 , 特别是在半绝缘衬底领域 。

数据显示 , 2020年 , 山东天岳在半绝缘衬底领域的市占率约为30% , 相较于2019年的18%有一个显著的提升 。根据公司最新的发展规划 , 已经决定投资投资25亿元向导电型碳化硅衬底扩张 , 到2026年实现30万片/年的产能规模 , 届时在这一领域的全球市占率有望达到15%左右 。

对于本土企业而言 , 规模扩张还在其次 , 最重要的是突破技术瓶颈 , 目前最先进的8英寸衬底依然仅掌握在Wolfspeed、II-VI和意法半导体等少数外资手中 。

1月12日 , 山东天岳先进科技股份有限公司(简称“天岳先进”)在科创板正式挂牌 , 盘中市值最高冲到400亿 。根据公司之前公布的战略投资者缴款认购名单 , 宁德时代旗下的问鼎投资、广汽集团旗下的广祺柒号、上汽集团、小鹏等汽车领域的关键公司都进行了战略入股 。一方面体现了公司的实力 , 另一方面也为公司将来在汽车产业链打开局面进行了铺垫 。

外延环节 , 凤凰光学可能是未来“全村唯一的希望” 。

在此之前的多年时间里 , 凤凰光学的股价一直在低位趴着 , 但从今年9月30日开始 , 公司的股价直线拉起 , 在不到两个月的时间里最多涨了近3倍 , 期间连续收获了11个一字板涨停 。

- 智库论坛 | 社区电商推动供应链数字化转型的对策建议

- 人类与AI如何共处?诺奖科学家、将棋天才、“低欲望社会”提出者的不同解答

- 线上新书发布!云上带你了解有关“冬奥”的那些事儿

- 我的世界大闹天宫龙宫怎么玩(我的世界大闹天宫龙宫打法技巧一览)

- 复苏的魔女竞技场用什么队伍(复苏的魔女竞技场队伍搭配心得分享)

- 复苏的魔女魔导装备boss怎么打(复苏的魔女魔导妨害装备获取攻略大全)

- 今年的iphonese,还是你熟悉的模样

- 长安福特蒙迪欧在中国市场的“全球化”

- safari浏览器中的indexeddb漏洞

- 复苏的魔女时空裂隙用什么阵容好(复苏的魔女时空裂隙阵容搭配指南)