私有化背后:雷蛇的困局与破局

文章图片

文章图片

素有“香港电竞第一股”、“电竞爱马仕”的雷蛇近日发布消息称 , 决定以2.82港元的价格从港交所退市 , 将最多支付107.88亿港元实现私有化 。

上市前三年一直处于亏损的雷蛇 , 终于在2020年迎来盈利 , 但股价长期低迷的状态 , 并未让投资人满意 。

据数据显示 , 截至2022年01月12日收盘 , 雷蛇报2.22港元/股 , 市值为194.47亿港元 。除了一路下行的股价 , 还有近九成来自鼠标硬件的单一营收 , 在电竞市场如火如荼之时 , 雷蛇为何步步艰难?退市就能解决问题吗?私有化的雷蛇将如何走向未来?

且看本文分解 。

文章图片

文章图片

一、聚焦高端玩家 , 股价却一路下行

与打出“高端玩家都来网鱼”的网鱼网咖一样 , 雷蛇也定位为“高端电子竞技硬件制造商” , 不论是网咖 , 还是鼠标 , 都理应随着电竞市场的逐渐火热而“一荣俱荣” 。

但有意思的是 , 今年11月 , 英雄联盟世界赛中国战队EDG获得冠军 , 成为中国队历史上参与度最广、含金量最高的一个奖杯 , 据哔哩哔哩数据显示 , 决赛最高实时在线观看人数最高超7000万 。

但与电竞相生的网咖、鼠标 , 却并未有太多波澜 , 让人不免怀疑 , 电竞行业的故事 , 讲不动了?

文章图片

文章图片

据数据显示 , 2005年 , 陈民亮和RobertKrakoff共同创办了雷蛇 , 并在美国和新加坡设置双总部 , 从诞生之初 , 雷蛇就打出“高端电子竞技硬件制造商” , 旗下的笔记本、键鼠等产品均比同行平均高30%左右 , 性价比产品并不在雷蛇的产品矩阵中 。

【私有化背后:雷蛇的困局与破局】2017年11月 , 雷蛇登陆港交所 , 从3.88港元/股的价格一路上涨至5.49港元/股 , 涨幅高达40% , 市值最高达405亿港元 , 不过本以为是开始的雷蛇 , 却在之后由巅峰股价一路走低 , 最低跌至1港元/股以下 。

在上市之后 , 为了拯救低迷的股价 , 雷蛇也组织了多次回购 , 但多维持在2-3港元/股之间 , 而如今市值也几近腰斩 。

让人不禁怀疑 , 雷蛇到底怎么了?

文章图片

文章图片

二、雷蛇困局:失落的“高端”

雷蛇的“高端”概念其实并不与业绩挂钩 。

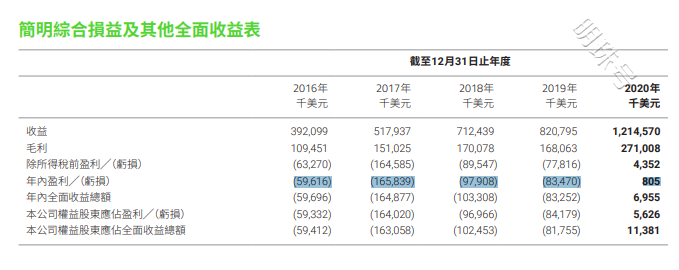

据天眼查数据显示 , 雷蛇在2015年-2019年间 , 连续实现负净利润 , 累计亏损28.7亿元 。在上市时的2017年 , 雷蛇亏了10.72亿元 。

上市之后 , 雷蛇亏损收窄 , 但依旧成效不佳 , 2019年 , 雷蛇依旧亏损5.87亿元 。

文章图片

文章图片

更为要命的是 , 多年挣扎的雷蛇已然迎来了自己的营收瓶颈 。

据雷蛇财报显示 , 雷蛇营收在2020年上半年收入31.68亿元 , 同比增长29% , 首次低于30% 。在这期间 , 雷蛇毛利年增长率约为10.9% , 将要掉出两位数 。

让雷蛇得以喘一口气的是2021年 , 据数据显示 , 雷蛇上半年营收48.58亿元 , 同比增幅达到53.32% , 并且实现了上市以来的首次正向归母净利润 。只是雷蛇并未挽回资本市场中失去的信心 , 在10月 , 雷蛇的股价甚至跌至1港元/股的低价 。

- 重庆家居风云榜|智造玛格:全面升级进阶的国家级荣誉背后

- 超写实数字人有多火?与乐队合作,上时尚杂志,背后更是千亿产业

- 趣味科普3D扫描技术及其背后人文价值,思看科技综艺首秀来袭!

- ipad简版imac花费不超300元,仅需背后的支架放下来

- 雷军发文讲述小米12系列与黄金手感背后的故事

- 雷蛇发布灵刃142022款游戏笔记本

- “博甄营销”揭秘百亿市场预算背后的“算计”营销

- 《节奏光剑》成功背后的生存名录

- 影之刃3陨坑巨石背后在什么地方

- garygeaves揭秘airpods3背后的设计故事