集微咨询:研发与利润:揭开半导体设备供应商的“财富密码”

集微咨询(JW insights)分析认为:

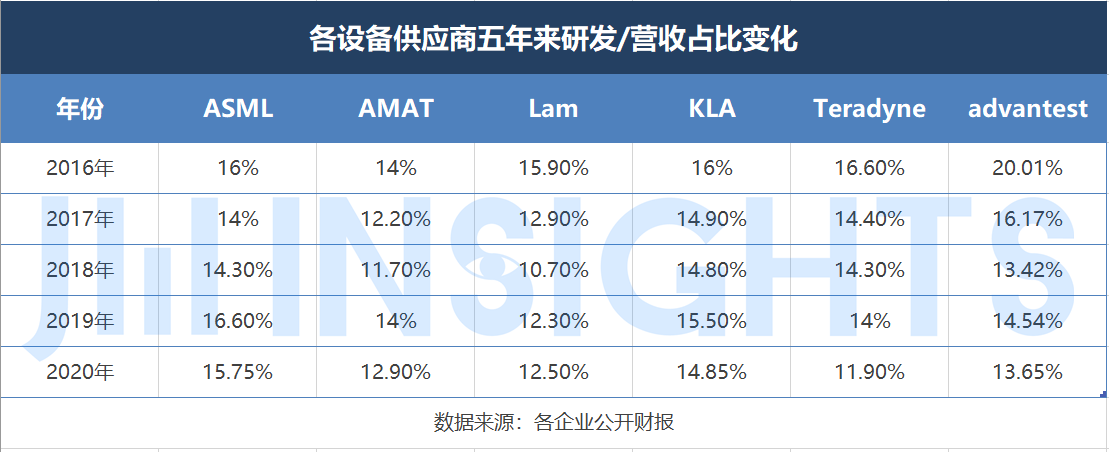

- 全球顶尖的半导体设备供应商基本和营收排名前10名的半导体企业(IDM和Fabless)在研发/营收占比上齐头并进 , 均维持在14.5%左右;

- 半导体设备供应商的研发占比下降有风向标的意义 , 2019年的全球半导体产业总营收下滑是典型案例;

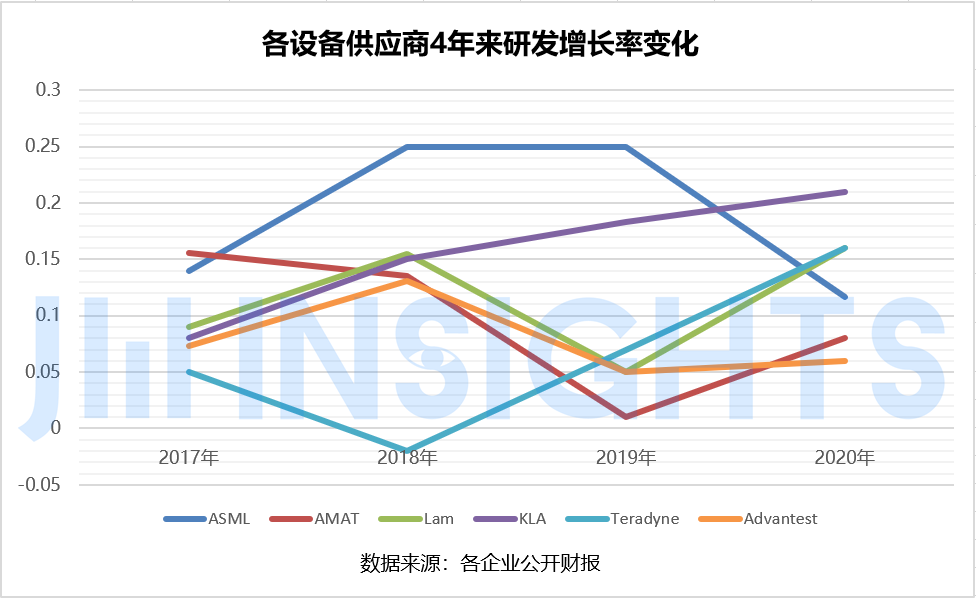

- 综合过去五年数据 , 只有ASML和KLA基本能保持年均两位数的研发投入增长率 , 仅从研发/营收占比这个数据上看 , 两家企业也同样领先同行;

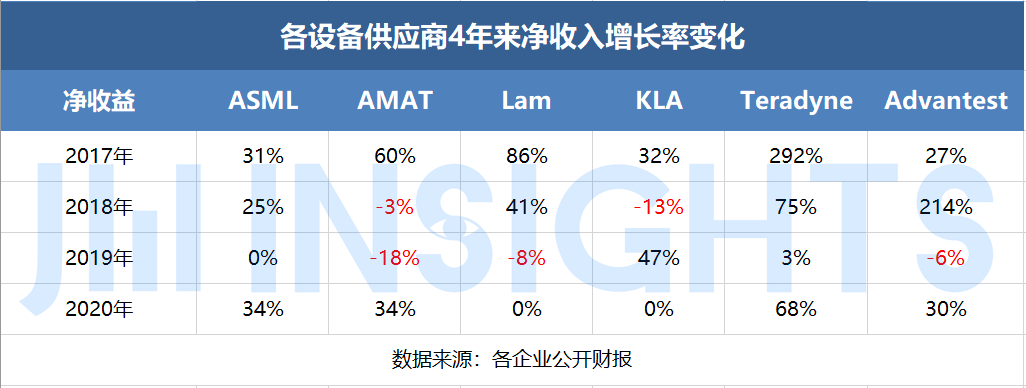

- 后道设备商的总的研发投入增长度低于前端设备商 , 净收益起伏波动大 。

在全球半导体的历史上 , 从未有哪个时刻如当今这般赋予设备领域的增速有如此多的附加意义 。每个产品线工艺节点的市场规模和应用场景 , 代工厂的订单量和交付时间 , 甚至缺货和产能过剩在极短时间范围内的微妙转换 , 都和每个月、每个季度的设备的出货量息息相关 。风潮之下 , 甚至二手设备市场也充当了某种程度的产能指示灯 。按照世界半导体行业协会(SEMI)7月份的计算模型 , 全球原始设备制造商的销售额预计将在几年同比增长34%至953亿美元(去年为711亿美元) , 预计明年将超过1000亿美元 , 创下新高 。

集微咨询(JW insights)认为 , 检寻全球领先的半导体设备企业研发状况 , 从上游端“俯视”整个半导体产业链 , 有助于增进我们对产能和市场需求的理解 。

本文选取全球领先的四家WFE晶圆制造前道设备供应商ASML、应用材料(以下简称为AMAT)、泛林科技(以下简称为Lam)和科磊(以下简称为KLA) , 以及后道检测设备的龙头企业泰瑞达和爱德万作为对比 , 对其研发状况、营收和毛利率逐一分析 , 初步评估设备领域和整个半导体产业走势和动态的相关性 。

需要说明的是 , 由于这几家最有代表性的半导体设备企业的自然年和财年的时间跨度互有差异 , 本文不再对其做特别区分 , 也不对选取的时间跨度(2016年-2020年)区间内的动态汇率做加权换算(比如ASML财报采用欧元计算 , 爱德万则是日元) , 出于客观性考虑 , 只强调和突出纵向的研发投入增长率和占比 , 且本文所有有关研发支出、研发支出/营收占比、净收入(net income)的数据均来自企业公开财报 , 数据的可靠性可以得到有效保障 。

根据全球半导体知名分析机构IC Insights的数据 , 全球半导体企业的总研发支出在2020年创下历史最高的684亿美元 , 今年有望继续以4.7%的年增率增至714亿美元 , 这个数字差不多等同于2020年全球半导体设备的总销售额 , 该报告还指出了半导体行业研发总支出和销售额的正相关联 , 比如研发支出占全球行业销售额的百分比从2019年的14.6%下滑至 2020 年的14.2% , 当时全球半导体总研发支出下降了1% , 半导体行业总收入下降了12% 。

然而 , 如果拉长足够长的时间段 , 这个研发占比与整个半导体行业销售额的关系则显得比较复杂 , 多数情况下 , 较低的研发与销售比率更多地与总收入增长的力量有关 , 而未必能代表半导体供应商的研发支出呈疲软态势 。

根据各家企业公布的公开财报的数据 , 我们把这几家头部半导体设备公司的研发占比、研发总投入增长率、以及净收益(net income)做图如下:

文章图片

文章图片

文章图片

文章图片

- 复旦研发智能冰上运动训练分析系统,助中国选手化身“冰雪精灵”

- 身姿矫健!上海交大自主研发滑雪机器人:有六只脚,能灵活避障

- 科学家应急研发气溶胶新冠病毒监测系统 40分钟内“揪出”病毒

- 酷炫!南海教师花费七年心血,研发出独家魔方机器人!

- 助力“科技冬奥”,上海交大自主研发六足滑雪机器人惊艳亮相

- 宁德市企业自主研发首艘电动船舶成功试水

- 小米投资 UWB 芯片研发商优智联,浩云科技已参股

- 集邦咨询:宅经济效应退场,今年笔记本电脑出货量预计下降 3.3%

- 瞄准互联网医疗,95后青年研发智能手环

- 强强联手!研发光电智能计算系统,浙江再进一步