定位农产品会是拼多多的“转型损耗”吗?( 二 )

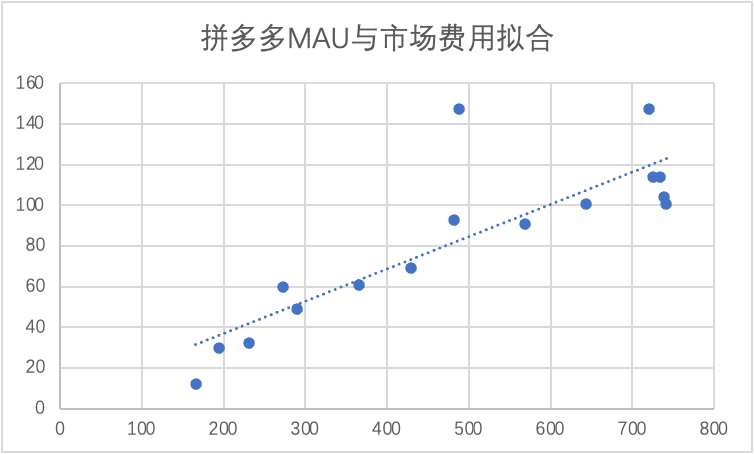

在2021年之后 , 点状分布又重新上移 , 也就是拼多多的单个用户的价值是越来越高的 , 商家愿意付出更高的营销成本 。

结合上下两张图我们就又发现了新的情况:在单个用户越来越值钱时 , 2021年拼多多总营销货币化率还是保持了多年的平均水准 , 这又是何原因?

我们认为有以下几个原因:

其一 , GMV的增长超过了用户溢价能力上升的增速 , 虽然单个用户越来越值钱 , 但平台也产生了更大的销量 , 也就没增加整体商家的负担;

其二 , 在此周期内 , 与聚焦农业并行的亦有平台升级工作 , 拼多多也在引入新的品牌类商家 , 也就会稀释了对农业的补贴的影响 , 最终实现平台溢价能力的提高 。

上述两大原因皆有可能 , 若一句话概括则是拼多多确实在对农产品补贴 , 但平台正常进行的升级工作有效弥补了此部分的损失 , 实现了整体收益的平稳过渡 。

在此又引起了我们新的思考 , 在前文中我们明白了拼多多单个用户溢价能力是提升的 , 但另一方面我们要思考的是拼多多在过去主要的市场景气值为:1.用户增速之快;2.用户溢价能力的提升 。作为一个MAU达到7.33亿的平台 , 其后用户增速放缓乃是必然的 , 那么当用户增速变缓 , 我们上述分析的模型是否依然成立?

如果说在前一阶段对农产品扶持的成功在于其依托了一个高速成长的平台 , 那么下一个阶段对农产品的补贴是否又可以维持此成绩 , 这可能是一个比检验前一阶段优劣更加重要的问题 。

2021年Q4和全年财报中 , 企业利润的回正引起了市场的注意 , 市场费用的收缩令“省下市场费用保盈利”这一观点甚嚣尘上 , 我本人初看财报也是持相同看法 。

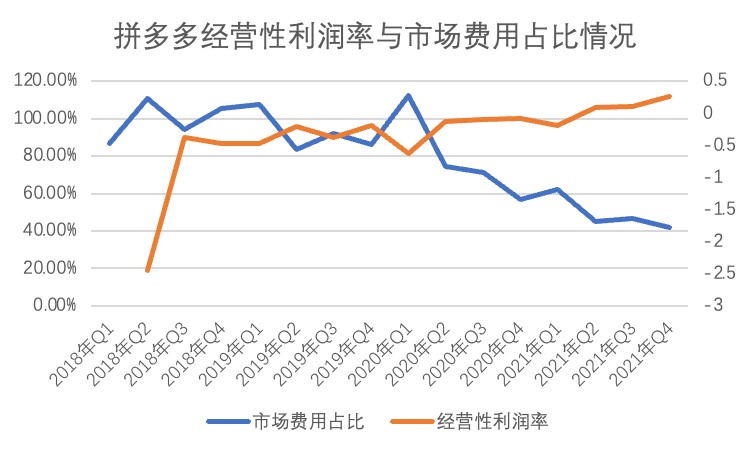

为客观评价市场费用削减对盈利性的影响 , 我们制作下图

文章图片

文章图片

截至2019年中 , 营销费用占比与经营性利润都保持了密切的关系 , 两条折线几乎呈绝对的负相关性 , 营销费用收缩就会反映在经营利润的好转 , 此阶段也可以说亏损的改善主要从营销费用中省出来 。

在2020年之后 , 两条线的相关性越来越弱 , 表现在经营性利润的好转程度远大于市场费用要大于市场费用的收缩量 , 左右两轴量级不同(尤其在2021年后加速了此趋势) , 这说明在2021年之后除市场费用外拼多多还有其他的提高盈利性的渠道 , 回顾业务我们认为主要为:

业务模型的转变 , 如在一段时期内为弥补平台SKU的不足 , 拼多多采取了自营化以提高用户体验 , 这在当初属于不得已而为之 , 随着平台升级的进行以及招商工作的推进 , 尤其在“二选一”之后 , 平台也就不存在自营的必要性 , 模式的调整就直接影响了经营质量 , 这也是近几个季度内毛利率不断改善的重要原因 。

尽管用户总规模的增速变缓是必然的 , 但经营模式的变换与平台溢价能力的提升的持续性则可以有效减轻对农业补贴的压力 。

为客观验证上述结论 , 我们又将MAU与当期拼多多营销费用支出进行拟合 , 以此判断 , 如果市场费用下行会不会影响用户规模的基本面 , 见下图

文章图片

文章图片

在上图中情况就比较明了 , 在最近几个季度以来 , 点状分布一直在向下移动 , 也就是说单个用户对市场费用的成本压力在随之减弱 , 如果此趋势可以延续市场费用也仍将会有较大的改善区间 。

- 洗衣机洗衣服为何会“爆炸”?真相揭开

- 中国出入境检验检疫协会奢侈品专业委员会在京成立

- 分析师:苹果15英寸笔记本不会命名为macbookair

- 为什么腾讯的投资收益会暴增?

- 郭明錤:苹果15英寸macbook不会叫air

- 闲鱼怎么改会员名(闲鱼会员名字更改步骤)

- 无悔华夏会盟怎么玩(无悔华夏会盟触发攻略)

- 华为手机天气怎么定位城市(华为手机天气定位城市方法介绍)

- 华为天气定位怎么开(华为天气定位开启流程一览)

- 行业首份!《小熊U租社会责任报告2021》发布