看不清的元宇宙,看得清的Unity( 六 )

b.高留存率 。在投入了较高的产品成本、销售费用 , 忍受较低的收费价格 , 来获得垄断优势后 , 用户使用粘性成为后续能否摊薄这部分成本支出 , 利润率能够不断提升的重要因素 。

c.高变现率 。在上述两点同时具备下 , 公司往往可以通过不同的提价方式 , 来提高早期为了获客而忍受的低变现率 。

回头再来看Unity , 显然它已经做到了前面两点 。尤其是在游戏领域 , 几乎快完成了导入客户的发展阶段(移动游戏覆盖率超70%) 。而开发工具本身就具备高粘性 , 一旦开发人员已经习惯使用 , 后续再更换的可能性很低 。

但在第(3)点上 , Unity在Create端的低订阅费模式 , 和Operate端的广告分成模式 , 实际上都没有完全变现出它真正的价值 , 这里隐藏的财富将远远高于现在的营收规模 。

简单算一笔账:

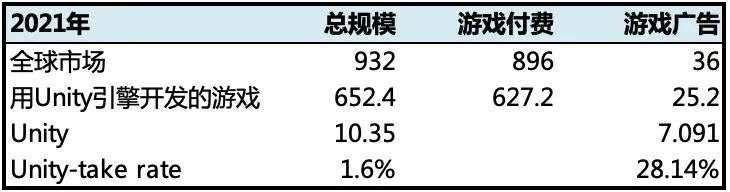

根据Newzoo的数据 , 2021年全球移动游戏收入规模在932亿美元 , 其中AppStore和GooglePlay统计的游戏内购+下载付费的流水之和为896亿美元 。即剩余的36亿美元 , 我们可视作游戏广告收入 。

2021年全球流水TOP1000的手游中 , 使用Unity开发占比超过70% 。我们粗略假设对应的收入规模为932*70%=652.4亿元 。

而2021年Unity的Create+Operate合计收入为10.35亿美元 , 相比于从它手中开发出去的游戏收入 , 只占1.6% , 也就是takerate只有1.6% 。这样低的变现率放在全行业来看 , 实际上是非常不正常的 。

要知道这不仅远小于Unreal直接明码标价的5% , 也小于一般平台技术服务费率6% 。当然 , 这主要源于Unity并没有对游戏市场中96%的内购付费收入做一丁点的转化 , 而本身规模狭小、竞争激烈的广告市场 , 并不足以支撑Unity拥有一个非常吸引市场的高成长故事 。

文章图片

文章图片

如果我们把格局打开一些 , 假设Unity未来在获客阶段接近尾声时 , 将当前的订阅模式切换成和Unreal一样的流水分成模式 。哪怕只是将分成比例定为1% , 就能在现有收入上多带来652*(5%-1.6%)=22亿的收入 , 这个数字已经是2021年总收入的2倍 。

这是不考虑未来Unity在非游戏领域成功规模化的情况下 , Unity最诱人的隐藏财富 。虽然管理层表示 , 未来1-2年仍然以覆盖更多的用户为主 , 不会提价或变换盈利模式 。但在未来用户渗透率越来越高 , 平台技术本身也在不断完善的时候 , 切换模式或者是提价都是水到渠成的事情 。

就好比Office软件 , 在垄断地位稳固、用户深度习惯已养成的当下 , 定价多少全由微软说了算 。

(2)非游戏领域的扩展 , 可以看作Unity的calloption

在管理层450亿的新TAM目标中 , 我们预计至少有一半的规模是来自于非游戏领域(建筑、汽车、动画等) 。目前Unity在这些领域更多的是以战略合作定制方案的方式做切入 。尽管管理层以及市场上大部分观点都认为Unity能在这些领域大有作为 , 但海豚君认为 , 考虑到Unity在非游戏领域的竞争优势并不像游戏市场上那样明显 , 因此将这一块业务发展视为Unity长期下的一条潜在发展曲线更为合适 , 表现到估值上就是一个calloption 。

小结

1、Unity与Unreal的战略差异:

Unity以扩展更多的客户使用为目标 , 在产品定位、功能设计、商业模式上追求客群广度;

Unreal则以为客户提供更高的技术为目标 , 追求深度 。从技术上来看 , Unity在视觉图像处理技术上落后Unreal 。

但在移动游戏市场 , 由于移动设备性能的局限性 , Unreal的优势反而无法发挥 。

- 利用智慧数字经营,如何实现线上线下的业绩增长

- 原神学士的午后(原神学士的午后怎么做)

- 盒马独立后,盒马鲜生开始求变

- 苹果m1max发布会高能点发布会高能点

- 大立光:材质迭代下的兴衰

- 浏览器界的“联合军”

- 中国品牌的世界胜利!海尔热水器再夺两项世界第一

- 怎么查看一天的行动轨迹(当天行动轨迹查询方法介绍)

- 确诊病例行动轨迹地图在哪看(确诊病例行动轨迹地图微信查看步骤解析)

- 高德确诊患者轨迹地图怎么看(高德地图查看疫情患者轨迹方法分享)