智氪丨紫燕百味鸡上市背后:全靠收割经销商,三年复合增长率仅10%( 四 )

诚然 , 紫燕食品这类佐餐卤味并非完全标准化出品 , 那如何把控终端口味的一致性就尤为重要 , 而紫燕这种经销商模式对产品终端的质量把控相对较弱 。紫燕也意识到了经销商模式的弊端 , 为规范门店出品的质量 , 紫燕承诺对门店临近保质期、质量不合格和不可销售的残渣予以退货 , 并设有监控来监督各个门店 。

随着门店数量的增加 , 能不能长期把控好终端门店口味一致和食品安全问题 , 对紫燕食品来说非常重要 。一方面是为了门店减少损耗、加强对成本的控制 , 更为重要的则是对“紫燕百味鸡”招牌的长期维护 。

文章图片

文章图片

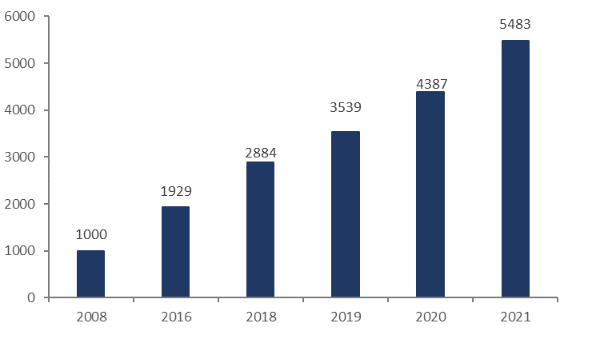

近年紫燕百味鸡门店数量 资料来源:招股说明书 , 36氪整理

目前 , 在消费升级的驱动下 , 出于对饮食多样性的需求 , 支撑了卤制品市场快速成长 。从业绩归因来看 , 佐餐卤味的产品特点是业绩稳定的基石 , 门店扩张依然是支撑紫燕食品业绩增长的核心驱动力 。

从门店布局来看 , 紫燕食品在华东地区的门店数量占比达60%以上 , 2020年华东地区贡献了约75%的收入 , 明显是紫燕食品的大本营 。但伴随华东地区门店布局逐渐饱和 , 其他区域的门店扩张节奏或将成为紫燕食品的业绩增长动能 。在加速拓店的过程中 , 紫燕食品可能会走上绝味食品向下沉市场布局的路径 , 但紫燕食品的客单价处于卤制品的中上游水平 , 渠道下沉过程中可能会面临不小的压力 。

此外 , 在新零售业态的浪潮下 , 除天猫、京东、微信等主流电商平台 , 紫燕食品还开展了与盒马鲜生、叮咚买菜为代表的大型O2O生鲜电商的合作 。主要出售标准化的气调锁鲜及真空包装产品 , 相比线下门店的半成品加工模式更易做到口味的一致性 。

相较于传统线下门店 , 大型O2O生鲜电商的出现在很大程度上解决了消费者“懒”的痛点 , 再者 , 近几年疫情的反复直接影响到线下客流量 , 线上新零售逐渐成为餐饮品牌积极布局的第二增长曲线 。

在这种模式下 , 于紫燕食品这类品牌公司而言 , 可以覆盖到更广泛的消费群体 , 但弊端在于这种渠道下的毛利率并不高 , 2020年紫燕食品预包装产品的毛利率在25.13% , 低于鲜货食品的30.08% 。

【智氪丨紫燕百味鸡上市背后:全靠收割经销商,三年复合增长率仅10%】业绩方面 , 2020年紫燕食品的预包装产品收入占比约6% , 虽然占比小 , 但2018-2020年CAGR达到74.27% , 明显高于同期鲜货食品不到10%的增速 , 预包装产品有望成为紫燕食品业绩增长的另一大看点 。

3)竞争格局分散 , 紫燕的先发优势明显

在我国人均可支配收入和购买力的持续提升下 , 卤制食品逐渐从路边摊、小作坊向品牌连锁店发展 , 其市场规模随之提升 。据Frost & Sullivan数据及中金公司推算 , 2020年休闲卤制品零售额约908亿元 , 2015-2020年CAGR为11.7% , 而同期佐餐卤制品零售额为1632亿元 , 2015-2020年CAGR为6.8% 。可以看到 , 相较于休闲卤制品 , 佐餐卤制食品行业的市场规模更大 , 但是增速明显不足 。

我国卤制食品行业企业数量众多 , 市场较为分散 , 从行业集中度看 , 2020年休闲卤制品CR5近20% , 而佐餐卤制品CR5仅为4.1% 。相较于休闲卤制品 , 佐餐卤制食品行业品牌化率和集中度均较低 , 主要还是以“路边摊”为主 。

这是由于休闲卤制品的标准化程度更高、可复制性更强 , 而佐餐卤味需要门店现场简单加工 , 口味区域性特点较为明显 , 从区域向全国化扩张进行消费者培育所需的时间相对休闲卤制食品要长 。

- 丑萌风引发新消费风潮:“马踏飞燕”成新晋顶流,唯品会显示丑萌鞋关注上扬

- 智氪·新能源 | 徐翔老婆一句话,天齐锂业痛失2000亿

- 天目有话说网红“马踏飞燕”毛绒玩具现假货 红什么仿什么永远走不上市场主流

- 华燕医疗助力医院信息化变革,为全民健康“保驾护航”

- 吃燕窝延年益寿?“燕窝第一股”深陷虚假宣传“泥潭”

- 资深知识产权律师顾晓燕加盟北京高沃律师事务所

- 冻干燕窝的优点以及食用方式

- 原神机关棋谭去年双燕来还去怎么过(原神2.6机关棋谭去年双燕来还去通关流程)

- 好原料成就好燕窝 燕卡宴打造中国领先的全生态链燕窝品牌

- 怎么样才能吃到又干净又方便的及时燕窝~冻干燕窝